Как рассчитать переоценку основных средств. Переоценка основных средств: как провести и оформить. Как провести переоценку основных средств

01 марта текущего года организация получила безвозмездно от физического лица объект основных средств производственного назначения стоимостью 3 тыс. руб.

Срок возможного полезного использования – 2 года. Амортизация начисляется линейным способом.

Отразить на счетах бухгалтерского учета поступление основных средств в марте и начисление амортизации в апреле.

Задача 20. Выбытие основных средств.

Ввиду аварийного технического состояния здания склада комиссия считает необходимым ликвидировать объект. Первоначальная стоимость объекта 185000 руб., амортизация на момент ликвидации – 175000 руб., сумма начисленной заработной платы работникам организации, проводившим ликвидацию здания – 15000 руб., стоимость оприходованного лесоматериала – 30000 руб.

Отразить на счетах бухгалтерского учета хозяйственные операции.

Задача 21. Реализация основных средств.

Отразить на счетах бухгалтерского учета операции по выбытию основных средств.

Организация реализует основное средство первоначальной стоимостью 100000 руб., сумма начисленных амортизационных отчислений на момент ликвидации – 50000 руб. Затраты по демонтажу основного средства – сумма начисленной заработной платы – 3000 руб. Задолженность покупателя – 118000 руб. в т.ч. НДС. Покупатель перечислил сумму задолженности в полном объеме на расчетный счет.

Задача 22. Отразить на счетах бухгалтерского учета операции по учету расходов организации на ремонт основных средств, если в соответствии с Учетной политикой организация списывает расходы на ремонт основных средств на себестоимость продукции по мере возникновения расходов.

Корреспонденция счетов |

Сумма, руб. |

||||||||

Хозяйственный способ |

|||||||||

Начислены |

отчисления |

социальное |

|||||||

страхование и обеспечение |

|||||||||

Подрядный способ |

|||||||||

11800 руб. в т.ч. НДС |

|||||||||

Перечислено с расчетного счета подрядной |

|||||||||

организации |

|||||||||

Задача 23. Отразить на счетах бухгалтерского учета операции по учету расходов организации на ремонт основных средств, если в соответствии с Учетной политикой организация создает ремонтный фонд.

Корреспонденция счетов |

Сумма, руб. |

||||||||

Хозяйственный способ |

|||||||||

Создан ремонтный фонд |

|||||||||

Начислена зарплата рабочим за ремонт основных |

|||||||||

Начислены |

отчисления |

социальное |

|||||||

страхование и обеспечение |

|||||||||

Отпущены материалы на ремонтные нужды |

|||||||||

Списываются затраты по законченному ремонту |

|||||||||

Подрядный способ |

|||||||||

Создан ремонтный фонд |

|||||||||

Выставлен счет подрядной организацией за |

|||||||||

выполненный ремонт основных средств на сумму |

|||||||||

11800 руб. в т.ч. НДС |

|||||||||

Задача 24. Отразить на счетах бухгалтерского учета операции по учету расходов организации на ремонт основных средств, если в соответствии с Учетной политикой организация списывает затраты по ремонту основных средств на расходы будущих периодов.

Корреспонденция счетов |

Сумма, руб. |

|||||||||

Хозяйственный способ |

||||||||||

Начислена зарплата рабочим за ремонт |

||||||||||

основных средств |

||||||||||

Начислены |

отчисления |

социальное |

||||||||

страхование и обеспечение |

||||||||||

Отпущены материалы на ремонтные нужды |

||||||||||

Списываются затраты по законченному ремонту |

||||||||||

Списываются расходы будущих периодов (6 |

||||||||||

Подрядный способ |

||||||||||

Выставлен счет подрядной организацией за |

||||||||||

выполненный ремонт основных средств на | ||||||||||

Переоценка основных средств (ОС) для целей бухгалтерского учета предусмотрена п. 15 ПБУ 6/01 «Учет основных средств» ПБУ 6/01».

Коммерческая организация может не чаще одного раза в год (на конец отчетного года) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости. При этом производится пересчет первоначальной (или текущей (восстановительной) стоимости) и суммы начисленной амортизации за все время использования объекта.

Текущая (восстановительная) стоимость - сумма денежных средств, которая должна быть уплачена на дату составления бухгалтерской отчетности в случае необходимости замены какого-либо объекта.

Подробности порядка проведения переоценки ОС и примеры в помощь бухгалтеру, занятому переоценкой ОС организации изложены в Методических указаниях Минфина РФ (Приказ от 13.10.2003 N 91н - далее Методические указания N 91н).

Цель переоценки ОС - определение реальной стоимости объектов основных средств

.

Переоценка ОС актуальна для организаций, у которых основные средства составляют существенную часть активов. Проводится она путем приведения первоначальной стоимости объектов ОС в соответствие с их рыночными ценами и условиями воспроизводства на дату переоценки. В зависимости от рыночных колебаний стоимость основных средств организации может расти и увеличивать тем самым чистые активы (ЧА) организации, а при снижении рыночных цен на основные средства показатели ЧА будут падать. С другой стороны, дооценка стоимости основных средств увеличивает сумму амортизационных отчислений, тем самым возрастает себестоимость продукции, товаров, работ, услуг, соответственно снижается бухгалтерская прибыль организации.

Переоценку проводят на конец отчетного года, т.е. дата переоценки 31 декабря отчетного года. Переоценку ОС за 2018 год отражают в учете 31.12.2018.

Если организация проводит переоценку первый раз, сумма дооценки активов зачисляется в добавочный капитал организации, то есть происходит увеличение раздела «Капиталы и резервы». Сумма прироста стоимости основных средств по результатам их переоценки, учтенная обособленно на счете 83, в бухгалтерском балансе отражается по строке 1340 «Переоценка внеоборотных активов» разд. III «Капитал и резервы». При заполнении строки 1340 используются данные о кредитовом сальдо по счету 83, в том числе аналитические счета учета сумм дооценки основных средств.

Если при проведении первой переоценки проводится уценка ОС, то ее результаты относятся к прочим расходам текущего периода, т.е. отражаются через счет 91 «Прочие доходы и расходы». Если при очередной переоценке выяснится, что объекты ОС подлежат уценке, при этом имеется добавочный капитал, образованный за счет предыдущих дооценок этих объектов ОС, то на сумму уценки сначала уменьшают этот добавочный капитал.

Превышение суммы уценки над суммой дооценки, зачисленной в добавочный капитал в результате предыдущих переоценок отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 01 «Основные средства». Если дооцененный объект ОС выбывает с баланса организации, на сумму его дооценки уменьшается соответствующая статья добавочного капитала и увеличивается счет нераспределенной прибыли организации.

Способы переоценки ОС

В ПБУ 6/01 не закреплены допустимые способы переоценки, при этом п. 43 Методических указаний N 91н предписывает использование одного из двух методов:

- Индексный метод, когда основные средства переоцениваются путем индексации балансовой стоимости объектов ОС.

Метод основан на применении специальных индексов переоценки, разработанных государственными органами статистики. В настоящее время такие индексы Росстат не публикует. Если организация выберет это способ, то ей придется самостоятельно разрабатывать индексы для переоценки. Это трудоемко и требует определенного уровня квалификации работников организации. Другой вариант - за разработкой индексов на возмездной основе обратиться в НИИ статистики Федеральной службы государственной статистики (Росстат). Такие рекомендации даны Минфином РФ в письме от 31.07.2003 N 04-02-05/3/63. - Метод прямого пересчета по документально подтвержденным рыночным ценам.

При этом восстановительная стоимость ОС определяется путем прямого пересчета стоимости отдельных объектов по документально подтвержденным рыночным ценам на них, сложившимся на дату переоценки.

Для документального обоснования рыночной стоимости при применении метода прямой оценки используются:

- данные о ценах на аналогичную продукцию, полученные в письменной форме от организаций-изготовителей;

- сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций и организаций;

- сведения об уровне цен, опубликованные в средствах массовой информации и специальной литературе;

- отчеты оценщиков о стоимости объектов основных фондов.

На наш взгляд, наиболее оптимальным способом является привлечение независимых специалистов - оценщиков.

Отчет об оценке основных средств, используемый для их переоценки, должен содержать прямое указание о том, что оценка проведена именно для целей переоценки стоимости основных фондов для отражения ее в бухгалтерском учете.

Отчет об оценке рыночной стоимости для иных целей (для продажи или залога, привлечения инвестиций, получения кредита, составления отчетности по МСФО, принятия управленческих или коммерческих решений) не может быть использован для переоценки основных средств в целях бухгалтерского учета. Это подтверждается судебной практикой (постановления 20 ААС от 21.08.2016 N 20АП-3195/16, ФАС Северо-Западного округа от 02.12.2011 N Ф07-14162/10, ФАС Северо-Кавказского округа от 01.04.2008 N Ф08-1464/08-537А).

На что обратить внимание в порядке проведения переоценки

Проведение переоценки является правом, а не обязанностью организации (Постановление Арбитражного суда Центрального округа от 19.12.2016 N Ф10-4867/2016 по делу N А23-7674/2015).

Как разъясняет Минфин РФ в письме от 23.04.2015 N 03-05-05-01/23462, исходя из требований ПБУ 1/2008 «Учетная политика организации» в учетной политике необходимо закрепить периодичность проведения переоценки, группы однородных объектов основных средств и т.п.

Таким образом, первый шаг - включение в учетную политику организации положений о проведении переоценки, выбор групп ОС, которые будут в дальнейшем переоцениваться, выбора метода проведения переоценки.

Непосредственно перед проведением переоценки организация оформляет распорядительный документ (приказ, распоряжение и т.п.), обязательный для всех служб организации, которые будут задействованы в переоценке основных средств. Кроме этого, следует подготовить перечень объектов основных средств, подлежащих переоценке. Минфин рекомендует указать в перечне следующие данные об объекте основных средств: точное название; дату приобретения, сооружения, изготовления; дату принятия объекта к бухгалтерскому учету (п. 45 Методических указаний N 91н).

Результаты переоценки оформляются в виде акта специальной комиссией с приложением всех документов, на основании которых была установлена стоимость переоцененных объектов.

Данные о переоценках отражаются в Инвентарной карточке учета объекта основных средств ОС-6.

При проведении в отчетном периоде переоценок основных средств по состоянию на 31 декабря сравнительные данные за периоды, предшествующие отчетному, не изменяются (см. письму Минфина России от 29.01.2014 N 07-04-18/01). Данная точка зрения соответствует нормам международных стандартов учета (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки». Пунктами 17 и 18 (IAS) 8 установлено, что изменение учетной политики при первоначальном применении переоценки активов должно рассматриваться как переоценка, т.е. как изменение оценочных значений без ретроспективного отражения в учете.

Если организация выбрала модель учета с проведением переоценки ОС, то проводить переоценку нужно регулярно.

Для проведения переоценки объектов основных средств организация проводит подготовительную работу, в частности, проверку наличия объектов основных средств, подлежащих переоценке. Результаты тестирования объектов ОС следует оформить документально.

Периодичность переоценки зависит от существенности отклонения стоимости основных средств, по которой они отражены в бухгалтерском учете и отчетности, от текущей (восстановительной) стоимости. Уровень существенности отклонения организация устанавливает самостоятельно в учетной политике.

Пример определения существенности отклонения стоимости ОС .

Стоимость объектов ОС, включенных в однородную группу, на конец предыдущего отчетного года - 300 млн. рублей; текущая (восстановительная) стоимость объектов этой группы на конец отчетного года 345 млн. рублей. Уровень существенности отклонений - 10%.

Результаты проведенной переоценки отражаются на счетах бухгалтерского учета и в бухгалтерской отчетности, так как возникающая разница является существенной: 15 %= (345 - 300) : 300.

Переоценка ОС: отражение в бухгалтерском учете

Рассмотрим пример бухгалтерских проводок при переоценке ОС. Организация впервые решила переоценить две группы ОС - группу машин и механизмов и группу вычислительной техники. Данные по группам представлены в таблице.

|

Операция |

Дебет |

Кредит |

Сумма |

|---|---|---|---|

|

Дооценка по группе машин и механизмов отнесена на увеличение добавочного капитала |

30 млн. руб. (180 млн. руб.-150 млн. руб.) |

||

|

Корректировка накопленной амортизации в связи с дооценкой группы машин и механизмов |

5,6 млн. руб. (28 млн. руб. х 1,2 - 28 млн. руб.) |

||

|

Уценка первоначальной стоимости по группе вычислительной техники отнесена на прочие расходы организации |

6 млн. руб. (16 млн. руб. - 10 млн. руб.) |

||

|

Корректировка накопленной амортизации в связи с уценкой по группе вычислительной техники |

1,875 млн. руб. (5 млн. руб. - 5 млн. руб. х 0,625) |

Переоценка ОС: отражение в налоговом учете

По налогу на прибыль переоценка основных средств не влечет налоговых последствий. Представители Минфина РФ неоднократно подчеркивали, что глава 25 НК РФ «Налог на прибыль организаций» не предусматривает переоценку основных средств.

Согласно п. 1 ст. 257 НК РФ при проведении переоценки (уценки) объектов основных средств исходя из рыночной стоимости, положительная или отрицательная такой переоценки не признается доходом (расходом), учитываемым для целей налогообложения (письма Минфина РФ от 08.07.2011 N 03-03-06/1/412, от 20.02.2018 N 03-03-06/1/10621 и др.).

Сумма дооценки объекта ОС, относится на добавочный капитал организации в бухгалтерском учете, не участвует в формировании ни финансового результата в бухгалтерском учете, ни налоговой базы по налогу на прибыль организаций. Поэтому в бухгалтерском учете не возникает разниц, учитываемых по правилам ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Так как при дооценке ОС в бухгалтерском учете происходит увеличение суммы амортизации, а в налоговом учете сумма амортизации остается неизменной, в учете ежемесячно начисляется постоянное налоговое обязательство (ПНО) (п. п. 4, 7 ПБУ 18/02).

При уценке, относимой на добавочный капитал организации, также не возникает разниц по ПБУ 18/02. После уценки ОС из-за разницы в суммах налоговой и бухгалтерской амортизации ежемесячно возникает ОНА. Сумма уценки ОС, относимая в бухгалтерском учете на прочие расходы можно классифицировать как ПНА.

Существенное влияние переоценка ОС оказывает на сумму налога на имущество, в тех случаях, когда сумма налога исчисляется исходя из среднегодовой стоимости имущества. Т.к. переоценка отражается на 31 декабря, то в расчете среднегодовой стоимости имущества на 31 декабря применяется новая (переоцененная) стоимость имущества организации.

Таким образом, рост рыночной стоимости имущества организации приводит к увеличению сумм налога на имущество. Исключение составляют случаи, когда имущество организации облагается по кадастровой стоимости, т.к. в этом случае переоценка не изменяет размер налога на имущество.

Получите

консультацию

эксперта

Задайте вопрос по Вашей ситуации и получите консультацию эксперта.

1>Как провести переоценку основных средств

Первоначальная стоимость, по которой основное средство было принято к учету, не подлежит изменению. За исключением случаев, перечисленных в пункте 14 ПБУ 6/01. К таким случаям, в частности, относится переоценка. По результатам переоценки основное средство может быть уценено или дооценено. Организация может произвести переоценку любых основных средств, исключений из этого правила законодательством не предусмотрено (п. 15 ПБУ 6/01, п. 43 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н).

Ситуация: в каких случаях организации выгодно провести переоценку основных средств в бухучете?

По результатам переоценки основное средство может быть уценено или дооценено. При дооценке чистые активы, собственный капитал и налоговая база по налогу на имущество увеличиваются, а при уценке – уменьшаются.

От первоначальной стоимости основного средства зависит:

- величина чистых активов организации;

- величина собственного капитала организации, отражаемого в разделе III Бухгалтерского баланса;

- налоговая база по налогу на имущество (п. 1 ст. 375 НК РФ).

Поэтому дооценку основных средств организации выгодно провести:

- если чистые активы организации к концу года станут меньше ее уставного капитала, что является недопустимым. В такой ситуации организация должна уменьшить размер уставного капитала или подлежать ликвидации. Об этом сказано в пункте 4 статьи 90 и пункте 4 статьи 99 Гражданского кодекса РФ. Проведение переоценки основных средств поможет избежать этих мер;

- чтобы сделать бухгалтерский баланс более привлекательным для собственников и инвесторов организации. Дооценка основных средств позволит увеличить долю собственного капитала в общем капитале организации.

Однако следует иметь в виду, если организация применяет общую систему налогообложения, то в обоих случаях после переоценки нужно будет платить налог на имущество в большей сумме, чем до ее проведения.

Соответственно уценку организации выгодно провести, чтобы снизить свои платежи в бюджет по налогу на имущество.

Периодичность переоценки

Проводить переоценку основных средств организация может один раз в год на конец отчетного года, то есть на 31 декабря. При этом ее можно провести только по группам однородных объектов. Таким образом, необязательно проводить переоценку всех основных средств. Однако, переоценив один объект из группы однородных основных средств, нужно переоценить и все остальные объекты, входящие в эту группу. Такой порядок следует из пункта 15 ПБУ 6/01 и пункта 43 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Ситуация: каковы предельные сроки проведения переоценки основных средств?

Переоценка основных средств проводится по состоянию на 31 декабря отчетного года. Результаты проведенной переоценки учитываются при формировании данных Бухгалтерского баланса за этот год. Об этом сказано в пункте 15 ПБУ 6/01 и пункте 43 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Годовой бухгалтерский баланс должен быть утвержден в зависимости от организационно-правовой формы, в частности:

– общим собранием акционеров (АО) – не ранее чем через два месяца и не позднее чем через шесть месяцев после окончания финансового года (п. 1 ст. 47, подп. 11 п. 1 ст. 48 Закона от 26 декабря 1995 г. № 208-ФЗ);

– общим собранием участников (ООО) – не ранее чем через два месяца и не позднее чем через четыре месяца после окончания финансового года (подп. 6 п. 2 ст. 33, ст. 34 Закона от 8 февраля 1998 г. № 14-ФЗ).

Таким образом, возможные сроки проведения переоценки основных средств – это период с 31 декабря отчетного года до утверждения годового баланса на общем собрании акционеров (участников) следующего за ним года.

Ситуация: как определить группы однородных объектов основных средств для целей проведения переоценки?

Переоценку основных средств организация может провести только по группам однородных объектов (п. 15 ПБУ 6/01, п. 43 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н). Однако группы однородных объектов основных средств законодательством не установлены. В пункте 44 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, приведены в качестве примера три группы однородных объектов основных средств:

- здания;

- сооружения;

- транспортные средства.

Поэтому остальные группы однородных объектов организация должна установить самостоятельно, прописав эти положения в учетной политике для целей бухучета. Например, следуя пункту 3 Методический указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, можно установить следующие группы однородных основных средств:

- передаточные устройства;

- рабочие и силовые машины и оборудование;

- измерительные и регулирующие приборы и устройства;

- вычислительная техника (оргтехника);

- инструмент;

- производственный, и принадлежности;

- многолетние насаждения;

- внутрихозяйственные дороги.

Регулярность переоценок

Основные средства, один раз подвергшиеся переоценке, в дальнейшем должны переоцениваться регулярно (п. 15 ПБУ 6/01, п. 44 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н).

Ситуация: должна ли организация ежегодно проводить переоценку основных средств? Ранее основные средства уже подвергались переоценке.

Ответ: нет, не должна.

Переоценив группу однородных объектов основных средств, организация должна делать это регулярно (п. 15 ПБУ 6/01, п. 44 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н). Однако в законодательстве не сказано, как часто нужно проводить переоценку, чтобы она считалась регулярной. В пункте 15 ПБУ 6/01 сказано только, что организация не должна переоценивать основные средства чаще одного раза в год.

В такой ситуации организация вправе самостоятельно определить, как часто она будет переоценивать основные средства. Например, в учетной политике для целей бухучета можно указать, что переоценка по основным средствам будет проводиться ежегодно или с регулярностью каждые два (три и т. д.) года.

Внимание: нерегулярное проведение последующих переоценок по основным средствам является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.

При нерегулярном проведении переоценок на счете 01 (03) будет отражаться недостоверная информация о стоимости основных средств, ранее подвергшихся переоценке. Ответственность за такое правонарушение предусмотрена статьей 120 Налогового кодекса РФ.

Если организация один раз пропустила срок, установленный в учетной политике для целей бухучета для проведения переоценки, то налоговая инспекция вправе оштрафовать организацию на сумму 10 000 руб. Если два раза подряд и больше – размер штрафа увеличится до 30 000 руб.

Нарушение, которое привело к занижению налоговой базы по налогу на имущество, повлечет за собой штраф в размере 20 процентов от суммы неуплаченного налога, но не менее 40 000 руб.

При этом Законом от 27 июля 2010 г. № 229-ФЗ предусмотрена особенность применения указанных налоговых санкций. Если после 2 сентября 2010 года (дата вступления в силу Закона от 27 июля 2010 г. № 229-ФЗ) санкции взыскиваются по решениям, вынесенным до этой даты, применяются размеры штрафов, установленные прежней редакцией Налогового кодекса РФ. Такой порядок следует из положений пунктов 1 и 12 статьи 10 Закона от 27 июля 2010 г. № 229-ФЗ.

Кроме того, за нерегулярное проведение последующих переоценок основных средств (за нарушение правил ведения бухучета) по заявлению налоговой инспекции суд может применить к должностным лицам организации (например, к ее руководителю) административную ответственность в виде штрафа на сумму от 2000 до 3000 руб. (ч. 1 ст. 23.1, ст. 15.11 КоАП РФ). Однако наказание последует только в том случае, если нерегулярность проведения переоценки основных средств приведет к искажению показателей бухгалтерской отчетности или сумм налогов не менее чем на 10 процентов.

Документальное оформление решения о переоценке

Решение о проведение переоценки основных средств оформляется приказом руководителя организации, в котором следует указать:

- сотрудников, которые будут участвовать в переоценке;

- группы однородных объектов основных средств, подлежащих переоценке.

На основании приказа бухгалтер должен подготовить перечень объектов, входящих в группу однородных основных средств (предварительно проверив их наличие). В перечне рекомендуется указать следующую информацию по каждому объекту основных средств:

- точное название;

- дату приобретения (сооружения);

- дату принятия к учету.

Такой порядок установлен в пункте 45 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

При переоценке по каждому однородному объекту основных средств проводится:

- расчет восстановительной стоимости;

- пересчет суммы начисленной амортизации;

- расчет общей суммы уценки (дооценки).

Об этом сказано в пункте 46 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Расчет восстановительной стоимости

- методом прямого пересчета;

- методом индексации.

Такие методы переоценки установлены в пункте 43 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Выбранный метод переоценки основных средств закрепите в учетной политике организации для целей бухучета .

Метод прямого пересчета

При методе прямого пересчета нужно определить рыночную стоимость основного средства по состоянию на 31 декабря. Для этого по выбору организации могут быть использованы:

- данные о ценах на аналогичные основные средства, полученные от изготовителей;

- сведения об уровне цен, имеющиеся в статистическом управлении, торговых инспекциях и т. д.;

- сведения об уровне цен, опубликованные в СМИ (газетах, журналах и т. п.) и специальной литературе;

- оценка БТИ;

- оценка независимого эксперта.

Об этом сказано в абзаце 4 пункта 43 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Использование метода индексации предполагает корректировку стоимости основных средств на специальные индексы, учитывающие уровень инфляции. До 2001 года эти индексы для каждого региона России разрабатывал Госкомстат России. С 1 января 2001 года Госкомстат России прекратил их расчет. Однако в случае необходимости эти индексы могут быть разработаны НИИ Госкомстата России на коммерческой основе. Об этом сказано в пункте 6 письма Госкомстата России от 9 апреля 2001 г. № МС-1-23/1480.

В связи с этим Минфин России в письме от 31 июля 2003 г. № 04-02-05/3/63 подтвердил право организаций проводить переоценку основных средств методом индексации. Однако для этого организация:

- должна разработать индексы переоценки самостоятельно (при условии, что у организации есть необходимая информация об уровне инфляции в регионе, в котором ведется ее деятельность);

- либо обратиться за их разработкой в НИИ Госкомстата России на платной основе.

Оба предложенных варианта на практике трудновыполнимы. Поэтому фактически провести переоценку группы однородных объектов основных средств возможно только методом прямого пересчета по документально подтвержденным рыночным ценам.

Определение суммы дооценки или уценки

Сумму, на которую по результатам переоценки нужно увеличить (уменьшить) стоимость основного средства, рассчитайте так:

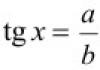

Сумму амортизации, начисленной по основному средству по состоянию на 31 декабря года проведения переоценки, пересчитайте так:

Общую сумму уценки (дооценки) по каждому основному средству рассчитайте по формуле:

Такой порядок проведения расчетов при переоценке основных средств установлен в пункте 48 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Пример проведения расчетов при переоценке основных средств

ЗАО «Альфа» ежегодно проводит переоценку вычислительной техники.

По состоянию на 31 декабря в «Альфе» числится компьютер, восстановительная стоимость которого равна 50 000 руб. Сумма начисленной амортизации по компьютеру составляет 5000 руб.

По результатам проведенной переоценки рыночная цена компьютера по состоянию на 31 декабря составляет 45 000 руб. Коэффициент пересчета равен 0,9 (45 000 руб. : 50 000 руб.). Пересчитанная сумма амортизации – 4500 руб. (5000 руб. × 0,9).

Сумма, на которую нужно уменьшать восстановительную стоимость компьютера по результатам переоценки, составила 5000 руб. (50 000 руб. – 45 000 руб.). Сумма, на которую нужно уменьшать сумму амортизации, начисленной по основному средству, – 500 руб. (5000 руб. – 4500 руб.). Общая сумма уценки стоимости основного средства составила 4500 руб. (5000 руб. – 500 руб.).

Документальное оформление результатов переоценки

Результаты переоценки основных средств отражают в акте, составленном в произвольной форме (ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Результаты проведенной переоценки основных средств отразите в бухучете и в инвентарной карточке по форме № ОС-6 (ОС-6а) или в инвентарной книге по форме № ОС-6б (предназначена для малых предприятий ). Из этого правила есть исключение. Результаты переоценки можно не учитывать по тем группам однородных объектов основных средств, стоимость которых изменилась несущественно. Чтобы воспользоваться этим правом, по каждой группе однородных объектов основных средств нужно рассчитать уровень изменения стоимости:

При изменениях уставного капитала, расширении бизнеса и в других случаях нужно знание рыночной стоимости имущества. Проще всего определить истинную цену переоценкой. Каковы в 2019 году правила относительно переоценки активов?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Одна из главных задач современного бухучета это учет основных активов. При этом стоимость их имеет свойство меняться на фоне инфляции и рыночной экономики.

С бухгалтерской точки зрения следует рассматривать оценку комплексно относительно отображения в учете операций по переоценке. Каков в 2019 году порядок при переоценке основных средств?

Что нужно знать

Организация имеет полное право переоценивать стоимость основных средств. Основной целью данной процедуры является установление подлинной цены объектов исходя из рыночных расценок и условий по воспроизводству.

Компания может самостоятельно решать, проводить переоценку или нет. Но нужно помнить, что при проведении переоценки, в будущем таковая должна выполняться регулярно, не чаще, чем единожды за год.

Регулярная переоценка основных активов проводится, чтобы установить их истинную стоимость, то есть, чтобы стоимость оцененных объектов, отображенная в бухучете, не различалась существенно со стоимостью текущей.

Определения

Переоценкой именуется процедура уточнения восстановительной стоимости объекта, назначение какой заключается в приведении стоимости к настоящему уровню рыночных цен.

Процесс переоценивания состоит в пересчете первоначальной стоимости и исчисленной за период применения амортизационной суммы. Результат переоценивания зависит от того, больше или меньше рассчитанная сумма первоначальной цены.

Когда стоимость восстановительная получилась более остаточной (начальной) стоимости, то имеет место уценка. Стоимость восстановительная превысила остаточную стоимость — наличествует дооценка.

Итоги переоценки не вносят в бухгалтерскую отчетность прошедшего года. Полученные показатели используются исключительно при создании на начало нового отчетного периода.

Но термин «переоценка стоимости основных средств» не так однозначен, как кажется. Обусловлено это разным определением понятия в разных нормативах.

Теперь субъект может разрабатывать индексы переоценки самостоятельно, руководствуясь информацией об инфляционном уровне в регионе присутствия, или заказать платную разработку в Госкомстате.

Как правило, метод индексации более трудновыполним, потому чаще переоценка объекта основных средств производится путем пересчета.

Сумма уценки либо дооценки объекта находится посредством высчета первоначальной стоимости из стоимости восстановительной, установленной по итогам переоценивания.

В международном учете переоценка по основным средствам регулируется . По данным стандартам переоценка осуществляется по справедливой стоимости.

Таковая определяется на основании рыночных данных. То есть расчет по восстановительной стоимости в ПБУ являет собой вариант переоценки по МСФО.

Формирование приказа

Решение о проведении переоценки ОС должно закрепляться в соответствующем приказе руководителя.

Данный документ содержит такие данные как:

Руководствуясь приказом, бухгалтер готовит перечень объектов, которые должно переоценить и предварительно проверяет их наличие.

Перечень содержит сведения по каждому объекту обусловленной группы ОС, а именно:

- точное наименование;

- дату обретения;

- дату принятия к учету.

На какую дату производится?

Переоценивать свои основные фонды хозяйствующий субъект вправе не чаще одного раза в год, на завершение отчетного периода, то есть на тридцать первое декабря.

Точная дата переоценки определяется сроком формирования годового бухгалтерского баланса. Это обусловлено тем, что итоги переоценки включаются в финансовую отчетность.

Годовой баланс должен утверждаться в срок не позже шести месяцев по окончании отчетного года для АО и не позднее четырех месяцев – для ООО.

Таким образом, срок проведения переоценки это период с тридцать первого декабря отчетного года до даты утверждения баланса.

Единожды оценив группу однородных объектов ОС, предприятие должно проводить переоценку регулярно. Но законодательно не установлено, что именно понимается под регулярностью.

Следовательно, можно закрепить в проведение переоценки ежегодно, раз в два или три года и более лет, но не чаще одной оценки за год.

Утвержденную периодичность переоценки организация обязана соблюдать неукоснительно.

То есть если последняя переоценка проводилась по определенной группе объектов, то спустя определенное в учетной политике время нужно снова переоценить эти ОС. За нерегулярность переоценки предусмотрена ответственность, налоговая и административная.

Влияние на финансовые результаты

По итогам переоценки объект уценивается или дооценивается. При этом дооценивание увеличивает личный капитал, размер чистых активов и налоговую базу по . Уценка — уменьшает данные значения.

Дооценка ОС признается выгодной предприятию при:

Но при применении субъекту при дооценке придется заплатить большую сумму по налоговым сборам на имущество. И наоборот, налоговые платежи в бюджет уменьшаются при уценке.

Учет переоценки ОС

Итоги переоценивания основных средств должно отображать в бухучете. Проводки в учете различаются в зависимости от уценки или дооценки, а также от того сколько раз оценивался объект.

При уценке объектов применяются такие виды бухгалтерских проводок:

| Дт84 Кт01 | Суммовое значение уценки ОС при первичной переоценке |

| Дт02 Кт 84 | Объем скорректированной амортизации |

| Дт83/1 Кт01 | Размер уценки ОС при повторной и последующей переоценке, одинаковая с прошлой дооценкой |

| Дт02 Кт83 | Корректирование амортизации при вторичной переоценке |

| Дт84 Кт01 | Превышение уценки над прошлой дооценкой |

| Дт02 Кт84 | Корректирование амортизационных начислений при превышении уценки над предыдущей дооценкой |

Основные материальные и нематериальные активы постоянно изменяют свою остаточную стоимость. Большинство постепенно теряет ее, перенося на производимую с их помощью продукцию - амортизируясь. Но бывают и ситуации, когда в результате модернизации или улучшения тот или иной актив увеличивается в стоимости. Кроме того, предприятие обновляет свои материальные активы, приобретая новые взамен изношенных, расширяет их базу. Так или иначе, стоимость основных активов предприятия - это параметр, постоянно находящийся в динамике, а значит, требующий регулярного аналитического и бухгалтерского учета.

Важно, чтобы этот параметр находился в реальном соответствии с рыночными характеристиками стоимости, чтобы отражать в бухгалтерских документах истинную остаточную стоимость, а не просто выраженную в тех или иных цифрах.

В статье мы осветим суть процедуры переоценки основных имущественных активов организации, как она происходит в соответствии с последними законодательными нововведениями, а также покажем, как это делается на конкретном примере.

Суть переоценки основных фондов

Имущество предприятия с течением времени меняет свою стоимость в результате износа (физического и/или морального). Параллельно протекают рыночные процессы, с разной скоростью изменяющие цену различных активов: недвижимости, оборудования, инструментов, транспортных средств и т.п. Переоценка проводится как раз для того, чтобы привести эти данные к единому показателю.

Динамика рыночной стоимости активов очень неравномерна, ее трудно оценить с точки зрения определенных факторов, поэтому стоимость имущества в каждый отдельно взятый момент не отражает его реальной цены в современных условиях рынка. Отсюда возможны существенные искажения в разных параметрах активов:

- себестоимости;

- амортизационных отчислений;

- рентабельности фондов;

- базы для налогообложения.

Итак, переоценка основных фондов организации - это уточняющие мероприятия по приведению остаточной стоимости активов к уровню фактической их цены на рынке, то есть установление полной цены, которая понадобилась бы на их восстановление или реновацию до первоначального состояния в современных реалиях.

НАПРИМЕР. Два года назад предприятие приобрело новое оборудование, стоившее 50 000 руб. За два года оно утратило в результате амортизации 7 тыс. руб. Таким образом, его остаточная стоимость по бухгалтерским документам составит 43 тыс. руб. Но в результате определенных рыночных процессов (производитель выпустил усовершенствованную модель) реальная стоимость такого оборудования данного уровня износа на рынке составляет только 35 тыс. руб. Это значит, что на сегодняшний день его можно продать именно за эту сумму. Необходимо произвести переоценку, в результате которой на бухгалтерском балансе это оборудование будет отражено по стоимости 35 тыс. руб., что является его реальной рыночной ценой, достоверной при финансовом учете.

Обязательно ли переоценивать фонды

Согласно п. 15 ПБУ 6/01 «Учет основных средств», утвержденных приказом Министерства финансов России от 30 марта 2001 г. № 26н, предприятие имеет право, но не обязано производить переоценку своего имущества. Обязательность этой процедуры в Российской Федерации упразднена в 1997 году.

Законодательный порядок переоценки имущественных фондов излагается в Налоговом Кодексе РФ в ст. 256 «Амортизируемое имущество», а также в ст. 257 «Порядок определения первоначальной стоимости амортизируемого имущества». По регламенту нужно соблюдать следующие условия:

- единожды проведя переоценку, фирма должна делать эту процедуру регулярно, но не чаще 1 раза в год (это становится обязанностью);

- результат проведенной переоценки в документах нужно отражать на конец отчетного периода (до 2011 года было - на начало);

- объекты переоценки должны находиться в собственности организации;

- порядок переоценки должен утверждаться в учетной политике организации;

- начало процесса переоценки инициируется приказом по предприятию и составлением ведомости переоцениваемых объектов;

- коммерческие предприятия оставляют вопрос о самостоятельности проведения переоценки или привлечения для этого сторонних организаций на собственное усмотрение.

Цели и задачи

В практике учета переоценку основных фондов предприятия производят для того, чтобы:

- определить адекватную рыночную стоимость данного основного актива;

- для привлечения инвестиционных партнеров (например, для залоговой стоимости при кредитовании);

- при перспективах увеличения уставного капитала;

- при планах на реструктуризацию;

- для уточнения себестоимости и цены производимой продукции (в рамках финансового анализа);

- для избегания падения рыночной стоимости активов ниже уставного фонда (это грозит ликвидацией фирмы);

- если нужно предоставить финансовую отчетность по международным стандартам;

- при страховке имущества (уточняется страховая база);

- возможность сократить налог на имущество (для компаний с низкой прибылью), поскольку уменьшится стоимость ОС по балансу;

- уменьшение базы налога на прибыль (для рентабельных организаций) в результате роста амортизационных отчислений, если стоимость ОС после переоценки повысится.

Какое именно имущество можно переоценивать

Переоценка основных средств может производиться в отношении:

- рабочего оборудования;

- недвижимости - зданий и сооружений, в том числе и незавершенных;

- приборов, станков, инструментов;

- вычислительной техники;

- транспортных средств;

- различного инвентаря;

- оборудования, которое только подготовлено для установки;

- любых основных фондов, которые на данный момент не действуют, но не списаны с баланса (на консервации, в резерве, подготавливаются к списанию и пр.).

Существенность переоценки ОС

Требование существенности изложено в п. 44 «Методических указаний об учете основных средств», утвержденных приказом Минфина России от 13 октября 2010 г. № 91н. Оно гласит, что стоимость переоцененных основных средств, отраженная на балансе, должна существенно отличаться от первоначальной, иначе нет и смысла в проведении переоценки. Барьер существенности условно установлен в 5% (согласно приказу Минфина России от 22 июля 2003 г. № 67н), каждая организация вправе самостоятельно установить его в учетной политике, закрепив в локальных актах.

НАПРИМЕР. ООО «Бригантина» приняло решение о переоценке основных активов. По балансу на конец предыдущего отчетного года стоимость основных средств составляла 2 000 000 руб. (допустим, что группа ОС однородная). После переоценки текущая (восстановительная) стоимость активов составила 2 200 000 руб. Разница составляет 2 200 000 -- 2 000 000 = 200 000 руб., что составляет 10%, признаваемых существенной разницей, поэтому данные изменения следует отразить в балансе.

Если бы восстановительная стоимость составила 2 020 000 руб., то полученная разница не была бы признана существенной и решение о переоценке бы не принималось.

Что необходимо для проведения переоценки

До того, как начать процедуру переоценки ОС, нужно провести ряд подготовительных мероприятий, таких как:

- Проверка наличия объектов основных активов, подлежащих переоценке. Этот этап завершается составлением ведомости с перечнем переоцениваемых объектов.

- Принятие решения о переоценке и оформление его документально. Издание приказа по организации для всех служб, которые будут принимать участие в этом процессе. В тексте приказа должны быть отражены такие особенности:

- объекты, подлежащие переоценке;

- методика проведения переоценки (метод, способ отражения на бухгалтерском балансе);

- лица, несущие ответственность за проведение и оформление переоценки.

- Сбор и взятие на вооружение необходимой сопутствующей информации:

- сведений об уровне рыночных цен на аналогичные объекты ОС (по статистическим данным, информации от торговых инспекций и др.);

- данные о рыночной стоимости из СМИ и специальных литературных источников;

- сведения о стоимости продукции партнеров и конкурентов;

- экспертные заключения.

Способы проведения переоценки

Закон определяет два возможных метода для изменения балансовой стоимости ОС:

- индексация - стоимость ОС корректируется на основании специальных статистических индексов-дефляторов;

- прямой перерасчет относительно реальных рыночных цен - используется чаще, поскольку в настоящее время Росстат не публикует на регулярной основе статистические индексы, необходимые для применения первого метода.

ОБРАТИТЕ ВНИМАНИЕ! Если то или иное основное средство уже подвергалось переоценке, то в дальнейшем для этой процедуры нужен перерасчет по его восстановительной стоимости с учетом начисленной суммы амортизации за время использования этого имущества.

Результаты переоценки

Итогом проведения переоценки активов может быть увеличение или уменьшение стоимости, по сравнению с рыночной. Таким образом, на бухгалтерском балансе может быть проведена одна из двух предусмотренных законом процедур: дооценка или уценка, после чего восстановительная стоимость на балансе будет принята за первоначальную.

Дооценка ОС

Если восстановительная стоимость оказалась больше остаточной, то данное основное средство необходимо дооценить.

Сумма, на которую была увеличена стоимость актива или группы активов, зачисляется в добавочный капитал компании. В предыдущие годы суммы амортизационных отчислений, составившие уценку и проходящие по балансу в числе «прочих расходов», должны были быть равными начисленной дооценке и вноситься в «прочие доходы».

Балансовые проводки:

- дебет 01, кредит 83/91.1 - увеличена сумма первоначальной стоимости основного средства;

- дебет 83/91.1, кредит 02 - увеличена сумма амортизационных отчислений на данное основное средство.

Уценка ОС

Производится, если по результатам индексации или перерасчета восстановительная стоимость получилась меньше, нежели остаточная.

Данная сумма относится на «прочие расходы»: она уменьшает добавочный капитал организации, который был образован за счет дооценки данного основного средства в другие периоды. Та сумма, на которую получилось превышение, и составляет уценку. Ее относят на «прочие расходы».

Проводки по балансу:

- дебет 83/91.1, кредит 01 - уменьшена первоначальная стоимость основного средства;

- дебет 02, кредит 83/91.1 - уменьшена начисленная амортизация ОС.

ВНИМАНИЕ! Если в результате переоценки объект основного средства совсем утрачивает стоимость и подлежит списанию, оформляется его выбытие, отражающееся в составе «прочих расходов». При этом сумма его дооценки должна быть перенесена в нераспределенную прибыль организации.

Влияние на налоговый учет

С точки зрения налогообложения, ни дооценка, ни уценка основных средств не влияют на размер дохода или расхода организации, поскольку реально средства не тратились и не приобретались. Поэтому налог на прибыль от результатов переоценки не изменится. Это отражено в НК РФ и в письмах Минфина России от 8 июля 2011 г. № 03-03-06/1/412, от 8 сентября 2011 г. № 03-03-06/1/544.

ВНИМАНИЕ! Налоговый Кодекс предусматривает изменение стоимости основных средств только в четко определенных законом случаях, таких как реконструкция, модернизация, ликвидация и др. (ч.2 ст. 257 НК РФ). Переоценка в этот перечень не входит.

Однако переоценка повлияет на налоговую базу, исчисляемую для уплаты налога на имущество.

Поэтому в бухгалтерском и налоговом учете будет по-разному отражена сумма амортизации на данное основное средство или однородную группу. Такая постоянная разница вызывает появление постоянного налогового актива (п. 7 ПБУ 18/02).

Коэффициент переоценки

Данный показатель представляет собой отношение реальной (восстановительной) стоимости ОС к первоначальной.

Иногда коэффициентом переоценки называют индекс-дефлятор, разработанный Росстатом для проведения переоценки методом индексации. В рамках этого метода первоначальную стоимость основных активов нужно было умножить на установленный Росстатом коэффициент для данной группы, действующий на нужный период. Эти коэффициенты регулярно публиковались Росстатом специально для нужд переоценки. Росстат разрабатывал их на основе цен фирм-производителей, а для объектов недвижимости - на основе цен на строительно-монтажные работы по различным регионам.

Сегодня метод индексации официально не отменен, однако фактически он утратил силу, поскольку Росстат перестал публиковать регулярную динамику статистических индексов-дефляторов. Предприятию не возбраняется применять индексацию при переоценке, но при этом оно должно установить индекс либо самостоятельно, либо обратившись в Росстат на платной основе. Поэтому на практике при современной переоценке ОС практически повсеместно применяется метод прямого перерасчета.

ВАЖНАЯ ИНФОРМАЦИЯ! Поскольку с точки зрения закона существует выбор между методом индексации и прямого перерасчета при переоценке ОС, то он должен быть отражен в учетной политике конкретной организации.